现如今,P2P网络借贷、信用卡,以及校园贷衍生品层出不穷。其中,不少网络借贷都属于高利贷,但是由于借用了网络手段,因此有了一种天高任鸟飞、海深任游鱼的爆发式增长态势,让人防不胜防。

数百学生培训贷缠身

近日,天津就有数百名大学生落入变相培训贷连环坑,兼职福利变贷款骗局。

事件:上了3次课,学费加利息高达1.51万多元,天津理工大学学生徐盼盼感觉自己被人坑了。同样认为自己掉入深坑的,还有她的校友孙佳丽。她听了一堂课,背上了7200元分期贷款,因为有一个月没及时凑齐钱还款,逾期40多天的各种罚金高达6000多元。

这两位同学入坑其实都源自一种变相培训贷。

套路如出一辙:先被学长拉去听自称成功导师的讲座;导师许下去名企实习或企业内推的承诺,画出一个“自强成才的美梦”;随后经历数小时一对一的游说,大学生们签下几千元至几万元不等的培训合同;学生被要求通过第三方网贷公司无抵押贷款交学费。

“美容贷”盯上女大学生

爱美之心,人皆有之。你的一不小心,却被“有心人”盯上,2000元变1.8万。

事件:今年暑期即将结束,大学生遭遇美容贷骗局的案例不时被媒体曝光。这些大学生竟然都把手机交给黑中介或黑导医操作,完全按对方的意思填表、签字、做电子签名,整个过程中丝毫没有意识到自己是在签订一份借贷合同,也完全不知道自己需要承担的法律后果。

为何贷款平台看上大学生

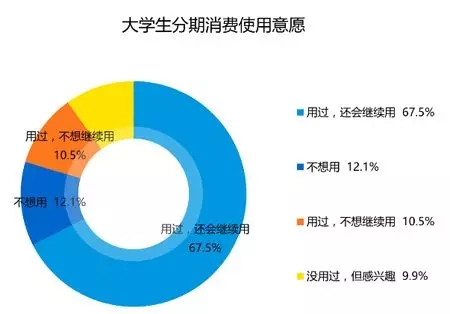

图/易观智库2016《中国校园消费金融市场专题研究报告》

从这份报告可以看出,67.5%的大学生表示使用过分期消费并会继续使用,24.3%的大学生表示每月使用3次以上分期消费,这显示大学生分期消费具有高频次高黏性的特点。现代大学生消费理念的转变,正是给了贷款平台“蓬勃发展”的契机。

除了近期的培训贷、美容贷,此前还有裸贷、校园贷等各种大学生借款事件,真是一波套路接一波,无一不暴露当代大学生金融素养与财务责任感缺乏。

面对当下对一些不良网贷平台缺乏监管和整治,但部分学生又有着较强消费需求的情况,高校该如何帮助学生树立科学的消费观,提高个人金融素养与财务责任感呢?

高校亟须补上金融知识这一课

如今90后、00后年轻人的消费观早已与父辈不同。此前,天津大学曾发布过一份《大学生网络信贷消费调查报告》。报告显示,29.03%的大学生申请过贷款,其中超过六成大学生通过网络平台进行贷款,可见互联网借贷平台已成为大学生群体信用贷款的主要渠道。

对步入大学校园的新生们,高校应该对学生们进行金融扫盲,从相关课程到主题讲座或线上、线下的主题活动等……

如某经济管理学院开展的预防金融诈骗的主题活动,活动主要以粘贴海报、展板、典型案例分析以及发放宣传资料等进行宣传,帮助同学们理性消费,提高防骗意识,避免校园贷事件恶增。

一对一约会

培训贷这样的骗局一般针对的群体多为家庭条件较差,迫切渴望通过培训学点本事挣点钱的大学生们,一番好意却被“有心人”给盯上了。

学习固然是好事,但是这一部分同学严重缺乏正确的金融素养。如何提高学生这方面的能力,增强财务责任感,高校应该怎么办?

如美国知名文理学院拉法耶特学院通过"驱动型"流程来帮助学生,让学生能够更好地发挥个人主动性。

该学院最值得一提的是线下活动“一对一约会”,可谓充分体现了该校"驱动型"流程的特色——在拉法耶特学院学习期间,学生将有机会与财务顾问进行一对一“约会”,沟通制定适合自己的财务规划与未来目标。

需要指出的是,在"约会"过程中所创建的为实现学生未来财务规划与目标的、非常具体的下一步行动计划,将会在财务顾问的"监督"下开展,也就是说会有人在学生背后不断地驱动着他们按照计划向自定目标前进。

提高学生资金管理能力

大学生贷款,无论是为满足物质需求还是自我能力提升,究其原因是两个字“缺钱”,而缺钱的背后揭露了大学生资金管理能力存在问题。

针对这一现象,斯坦福大学通过“金钱背后的心理”计划根据学生喜好,开展了网站、理论课、主题研讨会、一对一的财务辅导以及校园活动。

学生通过特定网站的线上资金管理工具可以便捷地了解与学习有关的个人储蓄、投资、学费支付等不同主题的基本财务信息。喜欢传统课堂学习的学生可以选修专门开设的金融理财课程。

另外,针对大多数学生的需求,斯坦福大学不仅安排学校的税务总监为学生作财务规划的主题讲座,而且还邀请其他校外专家作讲座。